Presentado por Bancolombia

Una vez pedí un taco extra grande con carne y pollo y mucho picante en la madrugada de un sábado. En ese momento parecía una buena decisión: qué rico un taco muy picante, pensé. Pero al otro día mi estómago me comunicó firmemente que no había sido una buena decisión: ya era demasiado picante y había sido demasiado grande. Así también son las deudas, hay veces que, si te excedes y no sabes manejarlas, pueden costarte y generarte malestar. Es decir, no está mal endeudarse: el crédito es un proceso que puede potenciar tus finanzas personales y permitirte llegar más rápido a metas que, de otra forma, quizás no hubieras alcanzado. Pero sí es un tema que hay que manejar con cuidado: sea para comprar un carro o una casa o para pagar tu educación, debes saber cómo pagar tu deuda para que no se vuelva un monstruo que te acosa y para poder estar tranquilo con tu vida.

La clave para que la deuda no te ahogue la vida pero, aún así, lograr pagarla, es establecer principios de equilibrio. Así lo cuenta Juan Carlos, de 29 años, que ha estado pagando su carro por los últimos 10 meses… y todavía tiene por delante varios meses más para seguir pagándolo. “Hay gente que deja de salir y se olvida de la vida social para pagar sus deudas. No, tampoco puede ser así. Yo lo que hago es que solo salgo una vez por fin de semana, a un bar o algo así. Si acaso el otro día tranqui a la casa de un amigo. Y ya casi no como en restaurantes. También cancelé mi plan de TV y me quedé con un servicio de streaming. Así estoy ahorrando sin negarme la posibilidad de vivir”, explica sobre el balance para salir de la deuda y seguir saliendo a disfrutar de la vida. Así, lo que se ahorra en gastos se puede abonar a la deuda para que sea más fácil pagarla.

¿Qué motiva a ir pagando la deuda lo antes posible? Esa es la pregunta que plantea para empezar Alfredo Barragán, experto en finanzas personales de la Universidad de los Andes, pues hay créditos hipotecarios que tienen beneficios tributarios y, en el caso de créditos con tasas bajas, la deuda se pueda invertir en vez de pagarla. En todo caso, explica Barragán, “cada caso es distinto. De hecho el crédito existe porque se supone que el beneficio inmediato es superior al costo del crédito. Yo más bien preguntaría ¿Qué crédito, de acuerdo a mi perfil, es el que debería tener para optimizar mis ingresos?”. No hay que tratar la deuda como un demonio, entonces, que se debe exorcizar. La reflexión previa y el entendimiento de la situación ayudan a tomar mejores decisiones sobre la estrategia para afrontar el reto.

¿Cómo empezar?

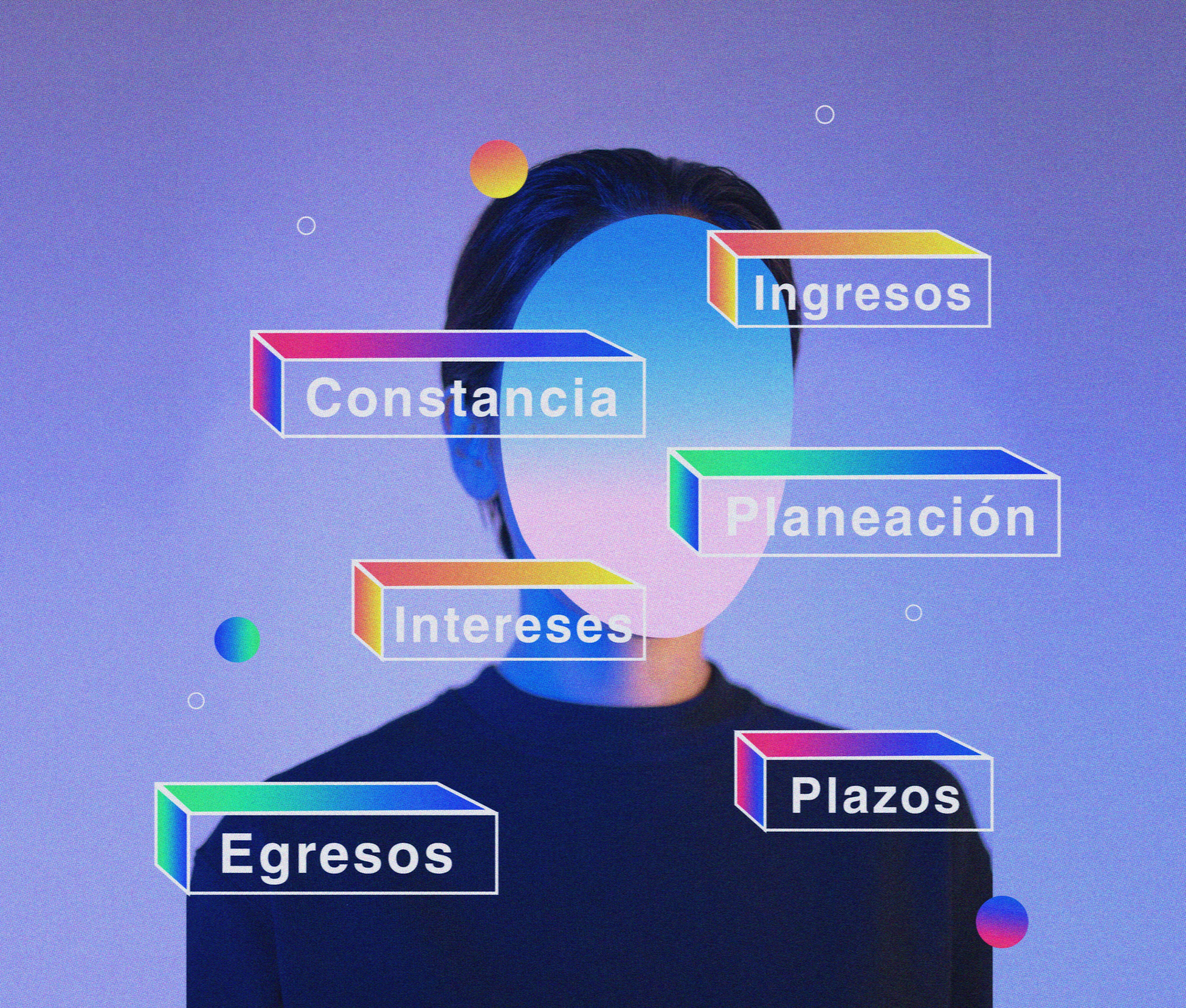

Ante una deuda grande por pagar, hay que buscarle la mejor condición financiera en cuanto a tasa y plazo, de acuerdo a la capacidad de endeudamiento y pago. Es decir, además de tomar la decisión de endeudarse, se debe decidir cómo endeudarse. Y si se quiere pagar la deuda lo más rápidamente posible, Barragán recomienda que “cada vez que tengas la posibilidad de hacer un abono extra, hazlo, no importa el monto. Hay que recordar que los buenos pagadores de deuda tienen las puertas abiertas en el sistema financiero. O sea que estar al día vale la pena”. Y para que esta no se vuelva un monstruo que nos atormenta, además de hacer prepagos, Barragán destaca la importancia de hacer una buena planeación financiera: proyectar sus años tanto en sus ingresos como egresos, para poder planear.

Para completar este ejercicio es útil revisar cuánto se paga en intereses y comisiones de acuerdo a los plazos; también diferenciar si la deuda se paga en 5, 10, 15 o 20 años y si, de acuerdo a la capacidad de pago, se puede pagar antes para evitar pagar mucho en intereses. Por ejemplo, explica Barragán con sus cálculos, si las deudas en tarjetas, libranza y auto suman 20 millones de pesos, en promedio ponderado la tasa de esas deudas podría estar en 1,7% al mes. Eso quiere decir que solo por intereses estaría pagando 340.000 pesos, sin incluir abono capital, seguros, comisiones y otros. Si por ejemplo el ingreso mensual es de 2 millones de pesos, el 17% de mi ingreso mensual se desaparecería en esos pagos. Estas cifras son, en sí mismas, un argumento a favor de planear con cuidado el pago de la deuda, e ilustran como fundamental el conocimiento y la información financiera respecto a este tema para tomar mejores decisiones.

Salir de la deuda también puede ser como bajar de peso. No hay trucos mágicos que desaparezcan los 20 kilos de más que nos detienen y no nos permiten avanzar, que quizás pueden hacernos sentir mal. La clave es la constancia y la planeación: así como no sirve de nada una dieta balanceada junto con ejercicio dos días a la semana si el resto del tiempo es alto en hamburguesas y descontrol, tampoco funciona el ahorro y la disciplina en la semana si el fin de semana – cuando más se gasta y, por tanto, cuando más se puede ahorrar – el dinero se esfuma como si fuera magia. Para Juan Carlos, “uno va bajando unos kilitos por mes. De pronto más si fue un buen mes. Y pues es duro pero al final se logra. Y uno se queda con el carro, es lo mejor de todo. Tampoco es tan grave pero hay que darle”.

Las deudas no son malas, pero sí hay que saberlas planear para que no ahoguen. Desde este proyecto conjunto entre Bancolombia y VICE buscamos dar herramientas para que todos podamos tomar mejores decisiones y manejar mejor las finanzas personales. Así, buscamos que este texto sea de ayuda a la hora de organizar sus deudas y entenderlas mejor, para saber cómo pagarlas o tratarlas sin que su vida sea un caos por ello.

Santiago Cembrano https://ift.tt/2T8agau

No hay comentarios:

Publicar un comentario