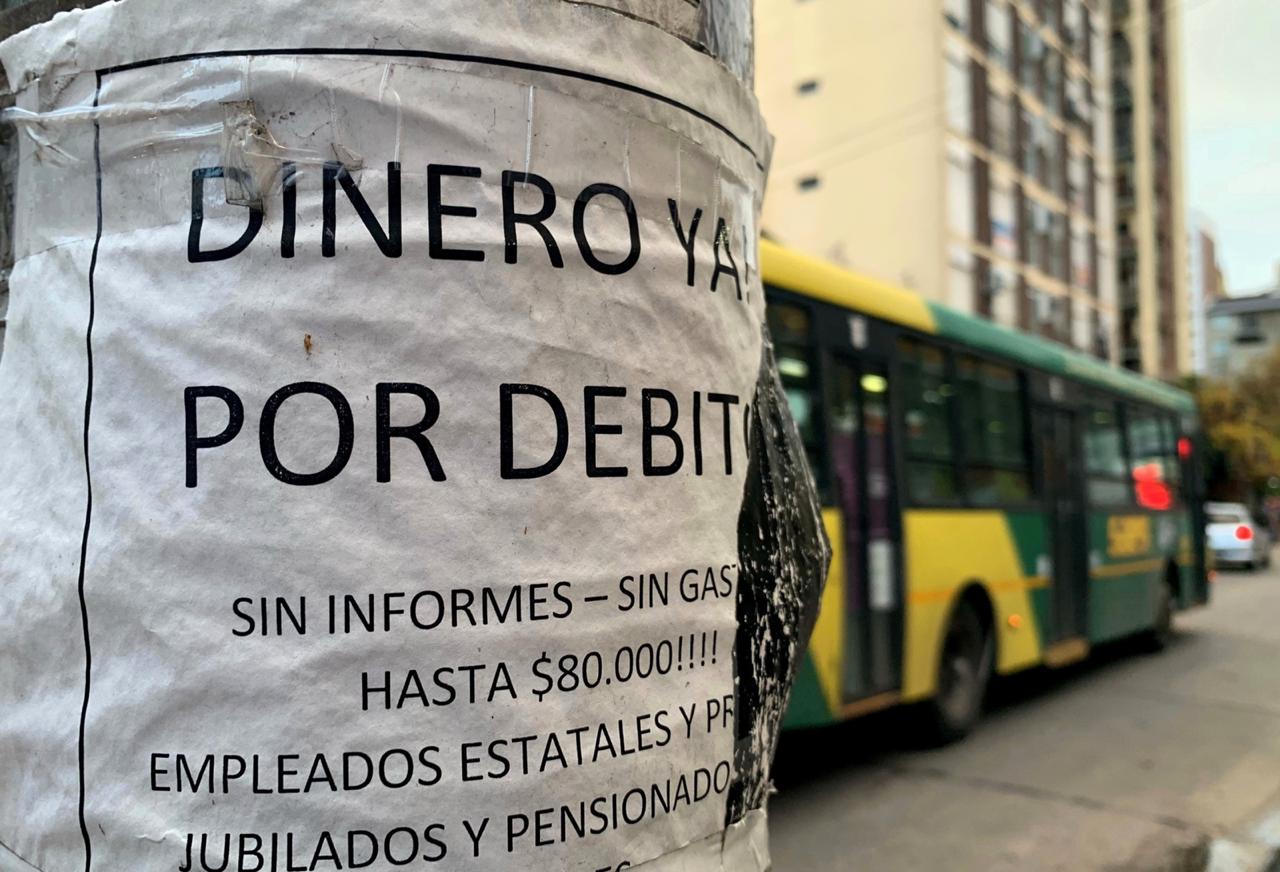

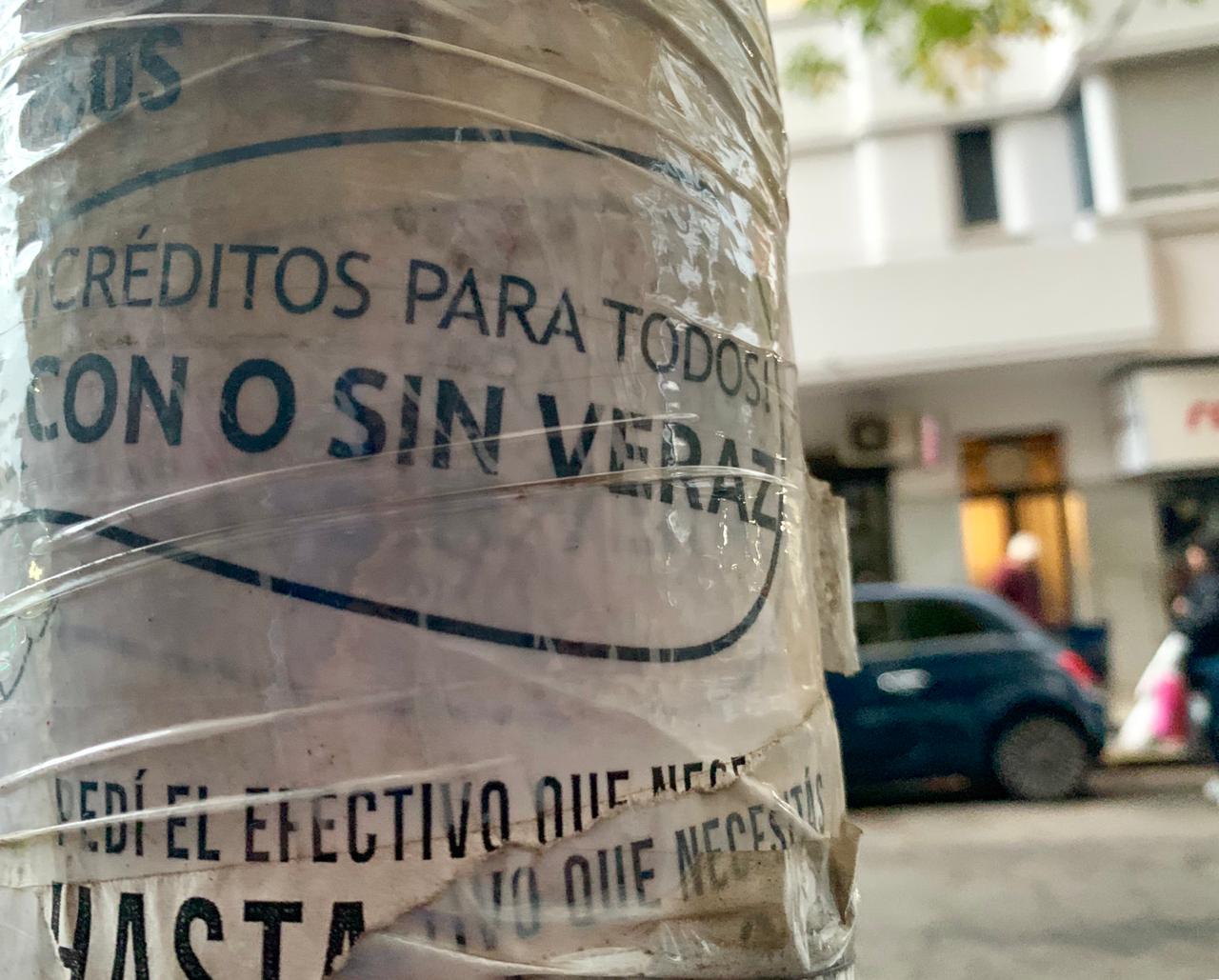

“Préstamos de hasta $20 mil al instante”. El mensaje, que bien podría encontrarse en una fotocopia en blanco y negro pegada en cualquier poste de luz de la Ciudad de Buenos Aires, se mudó al mundo de Internet y aparece ahora como un anuncio en las redes sociales. Según el Instituto Oficial de Estadísticas y Censos, entre mayo de 2018 y el mismo mes de 2019 el aumento de precios en Argentina fue de 57,3 por ciento, mientras que en ese período los sueldos crecieron apenas 38,3 por ciento. En un contexto de alta inflación y pérdida del valor del salario, cualquier propuesta para conseguir dinero extra de forma fácil y rápida resulta atractiva. En Internet se ofrecen créditos 100 por ciento online y sin trámites.

El sitio web Luca Préstamos, por ejemplo, presenta la posibilidad de solicitar dinero casi como un simple juego. La persona que necesita efectivo puede elegir, a través de un botón interactivo, cuánto dinero quiere y cuántas cuotas necesita para devolverlo. A partir de ahí, la propia página calcula cuál será el interés a cubrir. Si se pide el máximo ofrecido de 30 mil pesos para pagar en 12 cuotas, la tasa anual supera el 180 por ciento. El histórico negocio de lucrar con la desesperación económica ajena se adaptó a la nueva era.

¿Las publicidades callejeras de los créditos para consumo pasaron de moda? Lo cierto es que no. Los dos ejemplos digitales, si bien se presentan por fuera del esquema bancario, se sostienen en un marco de legalidad: exigen requisitos mínimos de ingresos mensuales y cuentan con las habilitaciones necesarias otorgadas por el Banco Central de la República Argentina. La calle, sin embargo, sigue en la órbita de la informalidad y, junto a ella, el viejo delito del cobro desmedido de intereses: la usura.

Relacionados: Las deudas podrían dañar seriamente tu salud

Las entidades habilitadas a participar del mercado de los créditos son, además de los bancos, las compañías financieras, las compañías de crédito, las cooperativas y las asociaciones mutuales. Las últimas dos solo tienen permitido prestar dinero a sus asociados. Las financieras, que suelen estar vinculadas a un banco tradicional, deben tener autorización del Banco Central de la República Argentina. Las compañías de crédito, en cambio, no tienen un organismo de control ni una legislación que limite sus actividades.

En diciembre de 2013, la Procuraduría de Criminalidad Económica y Lavado de Activos de Argentina reconocía la deficiencia del sistema para controlar este tipo de empresas, a través de un informe del Área de Fraudes Económicos. "En estas compañías de crédito es donde probablemente que se ejerzan mayores abusos hacia las personas endeudadas por encontrarse prácticamente ausentes de regulación", se afirma en el informe “Créditos para el consumo. Análisis del fenómeno socioeconómico y su impacto en los sectores populares”.

“En Argentina, un 40 por ciento de la economía está en negro", dice el economista Claudio Zuchovicki, especialista en servicios financieros y Gerente de la Bolsa de Comercio de Buenos Aires durante más de una década. "En términos de actividad, el préstamo bancario en Argentina es lejos uno de los peores del mundo. Los bancos o las entidades formales prestan contra-patrimonio. Yo te puedo prestar según cuáles sean tus bienes o tus activos, de acuerdo a lo que me entregues como garantía. Y acá los patrimonios están muy disminuidos", continúa.

Según Zuchovicki, "a muchos les resulta más barato eludir impuestos y pagar el doble de tasa, porque además no acceden a la plata que se necesita para ingresar al sistema formal". El promedio de la tasa nominal de los préstamos personales oficiales superó el 68 por ciento en mayo de 2019, el pico máximo desde que el BCRA -Banco Central de la República Argentina- comenzó a llevar ese registro en 2010. El costo financiero total de un préstamo se determina con ese porcentaje como base sumando impuestos, seguros bancarios y costos administrativos de cada entidad. Por ejemplo, quien recibió para esa fecha 100 mil pesos de parte del banco tendrá que devolver 210 mil pesos en un año (un 110 por ciento más). En la informalidad, en cambio, no existen los topes de interés para las cuotas de cancelación del préstamo.

La "avivada" de aplicar intereses abusivos es tan añeja como los préstamos en sí mismos. Hasta el año 594 a.C., en la Antigua Grecia aquellos que no podían pagar las deudas a sus acreedores eran sometidos a la esclavitud. ¿Es comparable con la situación actual? La analogía parece violenta de solo pensarla. En Argentina, por ejemplo, la esclavitud empezó a extinguirse con las reformas de la Asamblea de 1813 y la prohibición definitiva llegó 40 años después. En pleno siglo XXI, sin embargo, aparecen formas solapadas de servidumbre.

La subida del precio de las tarifas de servicios públicos fue la principal variable inflacionaria durante la presidencia de Mauricio Macri en Argentina. Entre enero de 2016 y el mismo mes de 2019, el gas aumentó 2.037 por ciento, la luz un 2.673 por ciento y el agua 1.250 por ciento. Como consecuencia, en 2018 aumentó un 45 por ciento la cantidad de créditos otorgados para cancelar el pago de tarifas. Los préstamos ilegales y la aplicación de cuotas usureras aparecieron al instante. Ante un ahorcamiento por deudas de este estilo, la búsqueda de un empleo extra surgió como una necesidad en muchos hogares.

"En términos de actividad, el préstamo bancario en Argentina es lejos uno de los peores del mundo. Los bancos o las entidades formales prestan contra-patrimonio. Yo te puedo prestar según cuáles sean tus bienes o tus activos, de acuerdo a lo que me entregues como garantía".

La Organización Internacional del Trabajo (OIT), organismo de Naciones Unidas especializado en temas laborales, estableció en 1930 el Convenio de Trabajo Forzoso. Allí define que se entenderá por trabajo forzoso "todo trabajo o servicio exigido a un individuo bajo la amenaza de una pena cualquiera" y que este puede darse cuando existen "deudas fraudulentas de las cuales los trabajadores no pueden escapar". Si el cumplimiento de esas deudas, además, es exigido mediante la fuerza, la comparación con la esclavitud no parece tan descabellada. Eso ocurrió cuando en Medellín, a mediados de la década del 1980, aparecieron en Colombia los préstamos "gota a gota".

¿Qué son los "Gota a Gota"?

Se iniciaron como una estrategia de los famosos carteles colombianos para "lavar" dinero del narcotráfico en los 80 pero con los años se transformaron en una muy lucrativa estafa crediticia. Los "gota a gota" son microcréditos cuyo interés puede llegar a quintuplicar el de una entidad legal con la particularidad que quienes los prestan suelen apelar a la violencia para cobrarlos. En octubre de 2017 la Procelac advirtió mediante un comunicado que esta metodología había llegado al país. Lo definieron como un mecanismo de usura "que pone en riesgo no solo el patrimonio de los eventuales damnificados, sino también la integridad física y hasta la propia vida en caso de incumplimiento".

Estos préstamos se presentan como una propuesta absolutamente seductora para quiénes necesitan una entrada de dinero urgente. La entrega es inmediata y, por lo tanto, equivale a una solución sin igual para una persona en apuros financieros, como deudas de alquiler con peligro de desalojo. La otra gran "ventaja" es que se dan "a sola firma": no exigen recibo de sueldo o papel alguno. Los marginados del sistema bancarizado, que alcanzan el 52 por ciento de la población en Argentina, son entonces las víctimas ideales. Los "gota a gota" son normalmente pedidos con objetivos de corto plazo, como saldar una deuda anterior o realizar una compra precisa.

Relacionados: "Hoy no se fía, mañana sí” ¿Por qué no fían las tiendas de barrio?

En una primera instancia, la fachada detrás de la que se escondían estos estafadores eran las mueblerías o la venta ambulante de muebles. Era también la excusa para introducir al potencial cliente en el sistema. Los muebles eran ofrecidos y vendidos en cuotas que pueden ser diarias, semanales o mensuales. El vendedor funcionaba posteriormente como el encargado de presentar a las partes para iniciar el préstamo. Los muebles quedaron de lado para que el negocio se concentrara completamente en los empréstitos de dinero.

El peculiar nombre "gota a gota" surge de la modalidad de cobro de cuotas. Concretada la firma, el solicitante se queda con un papel similar a un almanaque en el que se indican las fechas predeterminadas de cobro. En general, por cada mil pesos que se reciben hay que pagar "por goteo" 28 cuotas diarias de 50 pesos cada una. Es decir que se desembolsan 1400 pesos a menos de un mes de haber recibido el dinero inicial, lo que representa una tasa de interés mensual del 40 por ciento y una proyección anual del 480 por ciento, muy superior al 110 por ciento promedio de los bancos e incluso al 180 por ciento del ejemplo digital de Luca Prestamos mencionado al comienzo de esta nota.

Pero la usura no termina ahí. Si el deudor se atrasa con uno de los días de pago ingresa directamente en un proceso de refinanciación voraz que duplica el monto por cada día de atraso para continuar con el mismo sistema. Si se llegara a dejar de pagar los 50 pesos de un día, el valor pasa a ser de 100 pesos. Con el atraso de una semana, los 1.400 pesos iniciales sobre un préstamo de 1.000 pesos se convierten de manera automática en 1.750 pesos. Cuando la deuda persiste y por lo tanto se agranda, llegan las represalias: intimidaciones, amenazas de muerte y actos explícitos de violencia física. Los "aprietes" son ejecutados por ciudadanos colombianos, al mejor estilo de los sicarios que defendían a punta de pistola los intereses de un capo narco.

En abril de 2019, la Ministra de Seguridad argentina Patricia Bullrich habló sobre el tema en conferencia de prensa: "El narcotráfico y el lavado de activos en los grandes carteles cambió a partir de la modalidad del gota a gota. Se instaló con mucha fuerza como un sistema de microlavado. Son créditos a altísimas tasas que generan un sistema en efectivo que se envía hacia Colombia", explicaba Bullrich. En esa oportunidad, la ministra anunció también la detención de una banda integrada por 10 colombianos y un argentino que llevaban adelante esta práctica prestamista.

La onda expansiva en Latinoamérica

Las primeras investigaciones respecto a este mecanismo extorsivo en Argentina empezaron en 2010 por una advertencia de la oficina de Migraciones. Entre 2009 y 2011 habían ingresado al país más de 3000 colombianos. En 2013 la justicia desbarató una red de trata y rescató a 200 personas que eran expuestas a realizar trabajo esclavo en talleres clandestinos. ¿Quiénes manejaban la operación? Un grupo de colombianos dedicado supuestamente a la venta ambulante de muebles.

Si el deudor se atrasa con uno de los días de pago ingresa directamente en un proceso de refinanciación voraz que duplica el monto por cada día de atraso para continuar con el mismo sistema.

En 2017 un equipo de investigadores de la Policía Nacional de Colombia viajó a Buenos Aires para brindar conferencias sobre el funcionamiento de estas mafias ante sus pares argentinos. Expusieron cada detalle del mecanismo y trabajaron en conjunto con la Procelac, la Unidad de Información Financiera (UIF), la AFIP (Administración Federal de Ingresos Públicos) y las fuerzas dependientes del Ministerio de Seguridad. Para ese año ya existían grupos organizados con mayoría de colombianos explotando el servicio usurero en Perú, Venezuela, Honduras, México, Brasil y Uruguay.

La ciudad peruana de Arequipa fue el escenario del primer crimen fatal por este modus operandi registrado fuera del territorio colombiano. El mecánico Oscar Puma Huamán, de 41 años, falleció por un disparo en el abdomen que recibió desde una motocicleta mientras trabajaba en su taller. Fue después de no poder devolver los 1000 soles que había pedido junto con su hermano (aproximadamente unos 300 dólares).

Relacionados: Así te puedes preparar para dar el gran paso crediticio

Un mes después en la provincia de Buenos Aires hubo operativos policiales por denuncias de préstamos abusivos, amenazas y golpizas a comerciantes en Mar del Plata y Bahía Blanca. En diciembre de 2017 empezó a escribirse el final de la trágica historia de Dalma Serrano. La joven de 20 años vivía en Tartagal, Sata, y pidió 15 mil pesos para instalar un puesto en el mercado de pulgas de su ciudad. El cumplimiento de las cuotas, que en un principio sería semanal, pasó a ser diario y Dalma, que no podía cumplir con las fechas, se encontró ahogada económicamente. Además de amedrentarla todos los días, los encargados del cobro amenazaron con lastimar a sus hijos, de cinco y un año. Esta madre salteña tomó la drástica decisión de quitarse la vida el 25 de mayo de 2018.

El 6 de febrero de 2019 Paola Moreno Cruz eligió igual destino en las calles de Ibagué, en el departamento colombiano de Tolima. La mujer de 32 años saltó desde un puente de 100 metros abrazada a su hijo Nicolás, de 10 años, quien también perdió la vida. El caso conmocionó a Colombia. La incontrolable desesperación por no pagar sus deudas y las amenazas de quiénes le habían facilitado el dinero fueron los detonantes para semejante acto.

¿Una solución en el horizonte?

Con el propósito de resolver la situación inmediata, las autoridades judiciales de los diferentes países salpicados por la problemática tomaron como primera medida la propaganda de campañas de concientización. En Perú, el Ministerio del Interior promocionó el lema "No prestes tu vida" y difundió una línea telefónica gratuita para recibir denuncias. Por su parte, la Procelac de Argentina "sugiere a aquellas personas que consideren que han sido víctimas de este tipo de delitos o tengan conocimientos de su realización a terceros que formulen su denuncia en la sede de la fiscalía federal". En ambos casos, las campañas empezaron antes de las respectivas muertes de Oscar en Arequipa y Dalma en Tartagal. El problema en profundidad está parado, en definitiva, con un pie en la economía y otro en la educación.

Solo parece factible augurar un futuro esperanzador si se produce por fin una erradicación, parcial o total, de la economía no registrada. Así lo entiende Claudio Zuchovicki: "La situación es reversible, pero lleva mucho tiempo. Las nuevas tecnologías colaboran para esto. En algún momento el paso a la formalidad va a ser por obligación, eludir es cada vez más complicado en el mundo de hoy, el problema es que en muchos casos hablamos de mera subsistencia".

El economista Marcelo Ramal alega que "el alto grado de empleo informal está en realidad muy cerca de una desocupación disimulada" y que es ese contexto el que le facilita el terreno a esta situación crediticia. Según un relevamiento de la consultora D´Alessio IROL, en junio de 2019, ocho de cada 10 argentinos recurrieron al pago en cuotas, ya sea por gastos con tarjeta de crédito o préstamos personales. El 77 por ciento de la población elige meterse en la maquinaria de la deuda para subsistir. "El préstamo para la persona desvalida suele ser pan para hoy y hambre para mañana. Contribuye a que pueda llevar algunos consumos en el corto plazo a costa de restringirlos en el futuro", enfatiza Ramal.

Para Ramal, "los prestamistas, cualquiera sea su origen, se sirven de las condiciones de precariedad para cobrar intereses extorsivos y, por ende, ejercer una confiscación adicional sobre el trabajador informal". El aprovechamiento del apremio económico de un otro, es, en esencia, el eje central. La usura es la columna vertebral de un esquema perverso que extorsiona, amenaza, intimida y mata. Comprender el modus operandi y conocer los riesgos que se desprenden son las primeras medidas fundamentales para evitar las tentaciones del dinero fácil manchado de sangre.

Sigue a Manuel en Twitter

Manuel Jove https://ift.tt/2SXOExw

No hay comentarios:

Publicar un comentario